Немного из истории создания пластика.

В современных условиях на розничном рынке пластиковые карты становятся одним из важных секторов финансового рынка страны. Динамичное развитие банковской инфраструктуры открывает широкий круг возможностей по использованию пластиковых карт.

Наши клиенты могут выбирать из самых разных цветов и форм, а также включать дизайн и логотип по своему выбору. Кроме того, вы можете добавить элементы безопасности, такие как сериализация, штрих-коды или чип, чтобы обеспечить продукт с высокой степенью защиты.

Новые форматы и формат владельца. Наши клиенты имеют возможность применять различные форматы на своих картах, не теряя при этом своей функциональности. Наши специалисты могут разработать правильный путь для вас. Кроме того, у нас есть самый широкий выбор вешалок для дверных ручек, экономии воды и идентификаторов багажа, что очень полезно для отелей. Специальные чернила и долгосрочные.

Мировая практика проведения расчетов по кредитным картам свидетельствует о том, что использование карты значительно упрощает процесс покупки товара или услуги, равно как и хранения и защиты своих сбережений. Пластиковая карта позволяет ее владельцу оперативно и без проблем получать наличные в любое время суток, пользоваться разнообразными скидками при покупке товаров и услуг, контролировать свои расходы за определенные периоды времени и по определенным статьям.

Мы имеем большой опыт в реализации и использовании специальных чернил, таких как оптически изменяемые чернила, металлические чернила и голографические накладки, которые генерируют особый эффект и повышают уровень безопасности. Мы можем объединить эти варианты с многослойными технологическими приложениями и добиться уникального продукта. Наши долгосрочные карты можно использовать в течение более 5 лет.

Виды пластиковых карт

Прозрачные и прозрачные карты. Мы обладаем обширным опытом в области блокировки инфракрасных лучей и можем создавать или сопоставлять требуемые чернила. Наши блокаторы отвечают параметрам спектра инфракрасных лучей, превращая вашу карточку в произведение искусства.

Начало банковских кредитных карточек было положено Джоном С. Биггинсом, специалистом по потребительскому кредиту из Национального банка Флэтбуш в нью-йоркском районе Бруклин. В 1946 году Биггинс организовал работу по кредитной схеме под названием «Charge-it». Эта схема предусматривала собой расписки, которые принимались от клиентов местными магазинами за мелкие покупки. После того, как покупка состоялась, магазин сдавал расписки в банк, и банк оплачивал их со счетов покупателей. Во Флэтбуше была впервые опробована классическая цепочка расчетов, используемая сейчас в банковском карточном бизнесе повсеместно.

Мы также можем предложить совершенно прозрачный и оригинальный продукт для вашей карты, который станет ощущением каждого, особенно в рекламной сфере. Зеркальный эффект. Мы предлагаем вам различные варианты производства фольги, а также матовый или глянцевый ламинат, впечатляющие эффекты для создания новой привлекательной карты. Элегантность этих карт подходит для пользователей высокого уровня.

Как совершается покупка с помощью пластиковой карты?

Он имеет несколько применений, в зависимости от различных приложений, которые он поддерживает, в зависимости от типа полосы. Группа высокой коэрцитивной силы: 400 эрстед, для обеспечения, которую она обеспечивает, используется главным образом в банковском секторе. Магнитная полоса с высокой коэрцитивной прочностью более долговечна, хотя ее сложнее записывать и стирать, чем полоса низкой коэрцитивности. В настоящее время магнитная полоса включена в миграцию на микросхему, так что в местах, где нет считывания чипа, транзакция может обрабатываться с информацией о полосе.

1 октября 1958 года была выпущена первая карта American Express. В 50-е годы свыше 100 американских банков начали свои программы кредитных карточек. После того как в 1958 году в него вступили первый и второй по величине американские банки: Bank of America и Chase Manhattan Bank начался новый этап в развитии карточного бизнеса.

По мере роста карточных программ большинство банков столкнулось с главным препятствием - локальностью сети обслуживания своих карточек. И тогда в 1966 году Bank of America начал выдавать лицензии на выпуск карточек BankAmericard другим банкам. В ответ на это несколько крупных банков-конкурентов Bank of America создали свою Межбанковскую карточную ассоциацию - МКА (Interbank Card Association). В июле 1970 г. была создана National BankAmericard Incorporated - НБИ.

Особенностью этих карт является микропроцессор или микросхема, которые они содержат внутри, что обеспечивает максимальную безопасность в защите информации. Типы карт в соответствии с их технологией. Эти карты работают с использованием того же протокола связи, что и микропроцессорные карты, но не требуют операционной системы. Они также предлагают расширенные функции безопасности, такие как использование зашифрованных паролей, взаимная аутентификация, шифрование данных и зашифрованные контрольные суммы.

Кроме того, у них есть несколько зон памяти, безопасность которых может быть настроена независимо, что делает их идеальными для карт с несколькими приложениями. Диапазон доступной памяти включает: 128 байт, 512 байт, 1 Кбайт, 2 Кбайта, 4 Кбайта, 8 Кбайт, 16 Кбайт и 32 Кбайта.

К началу семидесятых годов в Соединенных Штатах сформировались два основных конкурента на рынке универсальных банковских карточек: НБИ и МКА. Среди небанковских универсальных карточек выделялась «American Express».

В зарубежной классификации универсальные карточки разделялись на карточки для «путешествий и развлечений» (Travel and Entertainment - Т&Е) и чисто банковские. Первые выпускались компаниями Diners Club, American Express, Carte Blanshe и предназначались главным образом для оплаты гостиниц, ресторанов, то есть преимущественно для путешествующих бизнесменов. Карточки же, выпускаемые банками, имели более «потребительский» характер и предназначались для «обычных клиентов». К настоящему времени эти различия в значительной степени исчезли, и такое разделение является весьма условным.

Карты такого типа идеально подходят для приложений идентификации, здоровья, электронных кошельков, лояльности, предоплаченных продуктов и других. Этот тип карт идеально подходит для любого приложения, которое требует высокой скорости транзакций. Эти карты представлены со следующими технологиями.

Эти карточки могут использоваться в приложениях массового транзита, контроля доступа, лояльности, идентификации, электронного кошелька, схемы частных платежей и других. Эти карты объединяют контактную и бесконтактную технологию в одном чипе и идеально подходят для связи с различными типами приложений, требующих высокого уровня безопасности, в сочетании с быстрыми транзакциями.

Банковские карточки предназначены для осуществления безналичной оплаты товаров и услуг владельцем карточки, а также для получения им наличных денег со своего банковского счета в специальных банкоматах практически в любой точке мира.

Параллельно с развитием американского рынка шла и интернационализация карточных операций. Она началась еще в 1951 году, когда Diners Club выдала первую лицензию на использование своего имени и схемы в Великобритании. Примерно в это же время Британская ассоциация отелей и ресторанов начала выпускать кредитную карту BHR, которая, не являясь банковской, была все же универсальной карточкой. В 1965 году эта система, объединившись со своим шведским конкурентом Rikskort, владельцем которой являлась семья Валленбергов, учредила компанию Eurocard International со штаб-квартирой в Швеции.

Карты такого типа используются в транспортных и идентификационных решениях, национальных идентификационных проектах, финансовых приложениях. Они объединяют контактный чип с бесконтактным чипом в одном устройстве и идеально подходят для связывания различных приложений, требующих высокого уровня безопасности, в сочетании с быстрыми транзакциями.

Эти карты подходят для транспортных и идентификационных решений, национальных проектов идентификации, финансовых приложений, проектов обеспечения безопасности бизнеса и других. Типы карт в зависимости от вашей операционной системы. Указанная информация покрывается лентой безопасности или царапинами, которая исключается или «очищается» от владельца. То, что пин-код не может быть замечен через царапину, что пин-код не стирается, когда человек четко и быстро очищает царапины.

- Доступные номера четко и быстро.

- Завершите обертку, что в то же время позволяет быстро и легко удалять карту.

В 1974 году МКА подписала соглашение с британской системой Access Card, которая входила в Ассоциацию Eurocard.

В 1976 году НБИ переименовала свою карточку «BankAmericard» на известную теперь всем «VISA», а в 1980 году МКА дала своей карточкеназвание «MasterCard».

Конкурентная борьба между платежными системами разворачивалась и в Азии. В Японии, например, несмотря на активные попытки завоевания этого рынка «VISA» и «MasterCard», они проигрывали карточкам JCB. Общее количество держателей этих карточек в 1980 году было почти в два раза больше, чем выпущенных в Японии «VISA» и «MasterCard» вместе взятых.

В любой стране всегда есть какой-то магазин или продавец, который принимает пластиковые деньги. Тем не менее, многие люди не знают, как правильно использовать этот инструмент, и в итоге возникают проблемы с долгами и грязное имя на площади. Кроме того, это не только вина пользователей, потому что карты имеют самые высокие процентные ставки.

Основы кредитной карты

Это руководство содержит следующие разделы. Покупки с использованием кредитных карт связаны с несколькими учреждениями и отличаются от покупки чеком или банковским промахом. Вот некоторые ключевые моменты, связанные с этим способом оплаты. Это лицо, которому была выдана карточка, и которая несет ответственность за оплату счета.

На сегодняшний день крупнейшей платежной организацией является VISA Int., занимающей порядка 60% рынка банковских карт. Реализация российскими банками программ выпуска и обслуживания карт международных платежных систем Europay и VISA свидетельствует о более полной интеграции России в международное финансовое сообщество .

Это может быть также только дополнительная коробка, прикрепленная к основной коробке. Каждый месяц, отправленный банком, счет-фактура представляет собой сбор всех покупок и платежей, выплачиваемых за предыдущий месяц. В нем подробно указаны значения покупок, процентов и налогов, магазины, где была сделана покупка, и т.д.

Важно проанализировать счет-фактуру, чтобы отслеживать все расходы по кредитной карте. Именно банк выдал клиенту кредитную карту. Банк-эмитент несет ответственность за отправку счета-фактуры держателю карты, установление кредитного лимита, одобрение или неодобрение покупки и принятие на себя риск мошенничества или несоблюдения.

Владельцы международных карточек (VISA, Eurocard/MasterCard, American Express, Diners Club и др.) получают возможность пользоваться сетями торговых точек и банкоматов по всему миру. С помощью карточек можно получить доступ к счету в иностранном банке: пластиковая карта - самый дешевый и эффективный вариант в таких ситуациях.

На пластиковой карте без занесения в таможенную декларацию можно перевозить через границу любые суммы валюты, ведь сама по себе пластиковая карточка не является денежным средством и потому декларированию при пересечении границы РФ не подлежит. Сотрудники таможенной службы в случае обнаружения пластиковой карточки (например, при личном досмотре) не вправе требовать декларирования суммы или сумм, имеющихся на счете или счетах в банке, выдавшем карточку. Действующее на настоящий момент ограничение в недекларируемую сумму при пересечении границы на пластиковые карточки не распространяется.

Это компании, которые обрабатывают транзакции между банком продавца и банком-эмитентом. Кредитная карточка давно известна тем, что она представляет чрезвычайно высокие процентные ставки и представляет опасность для людей без финансового контроля. Пластмассы - удобная форма оплаты. Они безопаснее, потому что нам не нужно ходить с деньгами. Они быстрее платят. Они более справедливы, потому что у них нет проблемы отсутствия изменений. Однако это дорогая форма кредита. Поскольку у них высокий уровень просрочки в этом бизнесе, операторы предъявляют высокие требования к защите от риска дефолта.

Сегодня банки ставят себе задачи не только по расширению рынка, но и по совершенствованию технологии. Карты как отрасль банковского бизнеса, пожалуй, в наибольшей степени зависят от технологии.

Пластиковая карточка значительно облегчает жизнь потребителя. Наблюдаются позитивные тенденции с точки зрения потребительских свойств карт. Основным двигателем эмиссионных программ являются по-прежнему так называемые зарплатные проекты. Превалирование зарплатных карт показывает, что рынок карточных услуг не достиг еще состояния зрелости.

Вы узнаете, как накапливать 20 000 воздушных миль всего за 5 недель. Следуя именно тому, чему вы научили, возможно, да, чтобы добавить такое количество миль. Хотите путешествовать по любой части Бразилии и всего мира, просто используя воздушные мили, накопленные за несколько недель?

Кредитная карта и срок оплаты 40 дней

Многие карты предлагают этот объект для оплаты счета в течение 40 дней после покупки. Но как, если истечение всегда в один и тот же день каждый месяц? Чтобы понять, как это возможно, вам нужно знать, что существует разница между обработкой счетов и выставлением счетов.

Интенсивно развивается электронная коммерция. Bank for International Settlements приводит статистику количества кредитных карт (как дебитных, так и кредитных) на 1000 человек населения:

США - 2767; Япония - 2030; Бельгия - 1178; Германия - 1114;

Швейцария - 1060;Швеция – 776;Франция – 514;Италия – 471;

Нидерланды- 261;В среднем по Европейским странам – 918.

Это не каждая покупка, которая может извлечь выгоду из этого объекта. Есть правильный день, чтобы получить полный сорок дней срока. Например, если счет истекает на 15 день, банк должен закрыть его за несколько дней до этого. Обычно этот интервал времени составляет десять дней. Покупки, сделанные в течение этого окна, заработают оставшиеся дни для истечения месяца. Таким образом, лучший день для покупки с помощью кредитной карты - на 5-й день, когда у вас есть преимущество заплатить только 40 дней спустя на счет вашего следующего месяца.

Как увеличить лимит кредитной карты

Одним из факторов, которые могут значительно ограничить возможности кредитной карты, является предел. Предел - это максимальная сумма кредита, которую банк предоставит клиенту для покупки карты. Он рассчитывается на основе дохода клиента. Чем больше покупательной способности, тем выше кредитный лимит, поскольку риск по умолчанию ниже.

Исследование Angus Reid Group относительно использования пластиковых карт в он-лайн в различных странах, проведенное в 2002 году, показало, что только 50% пользователей интернет за пределами Северной Америки расплачивались кредитными картами. Однако в странах Западной Европы этот процент еще меньше - 41%.

Большой вклад в развитие электронной коммерции вносят Гута-Банк, Альфа-Банк, «СТБ Кард». Продолжается рост эмиссии и оборотов в российских платежных системах «Юнион Кард», «Золотая Корона», «СТБ Кард». Платежная система «СТБ Кард» расширяет функциональность самих карточек за счет предоставления клиентам-держателям карт новых сервисных возможностей. Так, благодаря уникальной технологии ПИН-2, держатели карт СТБ получили возможность для совершения покупок в электронных предприятиях торговли и сервиса, осуществляющих свою деятельность в Интернет.

Как только вы достигнете предела вашей кредитной карты, вы больше не сможете делать покупки. Никакие покупки от вас не будут одобрены, пока вы не оплатите счет-фактуру. Или что-то еще может случиться, ваша покупка будет одобрена, разрывает лимит и несет очень высокий интерес.

Чтобы не рискнуть достичь предела, необходимо его увеличить. Самый эффективный способ - поговорить с вашим менеджером и показать, что ваш доход увеличился, предоставить личные гарантии, такие как право собственности на активы и инвестиции. Свидетельство того, что ваш доход увеличился, может быть через зарплату, банковские выписки и подоходный налог.

Эта технология позволяет клиентам практически не беспокоится о возможности несанкционированного использования реквизитов карточки в мошеннических целях, так как код ПИН-2 фактически является аналогом собственной подписи клиента. Параллельно, для электронных магазинов решается вопрос отказа от платежей покупателями, так как такие операции признаются сторонами, совершенными с использованием собственноручной подписи держателем карты и все возникающие спорные вопросы решаются на уровне Банк - Держатель карточки.

Ваша кредитная история также должна быть в порядке. Если вы когда-либо испытывали какую-либо задолженность по долгам или у вас есть долг, менеджеру будет сложнее увеличить его лимит. Государственные банки предоставляют меньшие лимиты кредитных карт, чем частные банки. Таким образом, переключение банков может быть еще одним вариантом увеличения вашего кредитного лимита.

Как избежать мошенничества с кредитными картами

Кредитная карта является предпочтительной целью мошенников из-за их большого использования населением и отсутствия цифровой информации о безопасности. Преступники используют это незнание и изобретательность, чтобы украсть информацию о вашей кредитной карте и личную информацию для совершения незаконных транзакций. Многие мошенничества можно избежать, даже если они довольно изобретательны.

Банки-участники Платежной системы уже приступили к приему платежей держателей карт СТБ в пользу операторов сотовой связи, интернет-провайдеров и телекоммуникационных услуг через банкоматы. При проведении операций никаких комиссий с держателя карты не взимается.

Пластиковые карточки – определение и их классификация.

Пластиковые, банковские, платежные, клубные, дисконтные, идентификационные, эмбоссированные, неэмбоссированные, кредитные, дебитные, ATM, магнитные, смарт, индивидуальные, корпоративные, семейные, VISA, MasterCard, American Express, Diner Club, стандартные, золотые, электронные - эти и много других слов можно встретить в словосочетании со словами карта и карточка.

Пластиковые карточки можно разделить на несколько категорий по различнымпpизнaкaм. Основное сходствоплacтикoвых кapтoчеких paзмep (2,125" x 3,375", пpимepнo 54 x 86 мм и 0,039", тoлщинy oколо 1 мм). Основным материалом для изготовления пластиковых карт служит поливинилхлорид (ПВХ). Он легко поддается обработке и нейтрален к краскам, что позволяет получать на готовых карточках очень чистые цвета.

Карточки можно также разделить по тому, каким методом нанесена на карточку идентификационная информация (имя держателя карты, номер карточки, срок действия карточки и пр.) Эта информация может быть нанесена рельефным шрифтом, (выдавлена) специальным аппаратом эмбоссером (embosser) и тогда карточка называется эмбоссированной.

На неэмбоссированных карточках идентификационная информация выжигается и эти карточки предназначены только для электронного использования (например, VISA Electron).

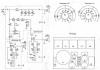

Пo типу paбoты c кapтoчкoй кaк c нocитeлeм элeктpoннoй инфopмaции их можно разделить на «карточки c магнитной пoлocoй» и «картoчки c чипoм» или «cмapт-кapтoчки».

Магнитная карточка не содержит в ceбe инфopмaции o пepeнocимoй на этoй кapтoчкe cyммe - нa нeй зaпиcывaeтcя тoлькo инфopмaция, в кaкoй бaнк (или дpyгoe кpeдитнoe yчpeждeниe) cлeдyeт oбpaщaтьcя для cпиcaния нeoбxoдимoй для oплaты тoвapoв или ycлyг суммы.

Для определения платежеспособности клиента при работе с магнитными карточками необходим звонок в банк либо пpoцeccингoвый цeнтp (тaкoй звoнoк мoжeт выпoлнятьcя либo oпepaтopoм пpи пoмoщи oбычнoгo тeлeфoнa, или жe пpи пoмoщи cпeциaльныx ycтpoйcтв - POS-aппapaтoв, вepификaтopoв типa Verifone и т.п.).

Бaнкoвcкиe кapтoчки дeлятcя, нa кpeдитныe, дeбeтoвыe и внyтpибaнкoвcкиe cпeциaльныe. Кредитные и дебетовые карточки позволяют проводить безналичные расчеты через электронные платежные терминалы:

- «умные» карточки» (smart cards ) – кредитные или платежные карточки со встроенным в них микропроцессором, который позволяет проводить обмен информацией с центральным компьютером;

- «сверх умные карточки» (super smart cards ) -в них встроены клавиатура и экран на жидких кристаллах.

Существуют еще и карточки со смешанными носителями информации – на них могут быть одновременно и чип, и магнитная полоса.

Кредитные карточки позволяют клиенту получить у банка ограниченный кредит в случае оплаты карточкой товаров или услуг, стоимость которых превышает остаток на его банковском счете. А дебетовые карточки дают возможность клиенту получить наличные в банкоматах и оплачивать свои покупки только в пределах остатка на его специальном кард-счете суммы.

Внутрибанковские специальные карточки международными не являются. Основная цель их эмиссии состоит в том, чтобы получать наличные в других городах, где отсутствует филиальная сеть банка посредством банка-партнера.

Смарт-карты, электронная коммерция - это не только технологические новации, интересные для технологических компаний, для специалистов в области информационных технологий, но и возможности, позволяющие банковским специалистам обеспечить более высокий уровень сервиса для клиентов, а также предложить им новые банковские услуги.

Как кредитные, так и дебетовые карточки могут быть индивидуальными и корпоративными. Индивидуальные карточки (Customer cards) - только физическим лицам, корпоративные - только компаниям (организациям).

Корпоративная карточка привязана к счету компании и может быть оформлена только на сотрудника компании. Такая карточка может быть лимитирована компанией и тогда владельцу карточки устанавливается лимит использования денежных средств со счета компании. Если лимит не установлен, владелец карточки может распоряжаться всей суммой находящейся на счету компании (привязанном к данной карточке).

В рамках классификации карточек на индивидуальные и корпоративные можно выделить в отдельный вид семейные карточки. Они выдаются как индивидуальные только физическим лицам, но также как корпоративные отдельные карточки можно оформить на каждого члена семьи владельца кард-счета. При этом для кредитной карточек членов семьи обычно устанавливается лимит использования средств.

Банковские карточки защищаются от несанкционированного доступа к счету обладателя при помощи PIN - кода (так называемого персонального идентификационного номера).

PIN - код обычно четырехзначное число, которое необходимо набрать с клавиатуры банкомата и с помощью которого владелец карточки получает доступ к своему счету для снятия наличных или получения информации о балансе лицевого счета.

Возможность его подбора в случае незаконного завладения карточкой ограничена, так как после трех неудачных попыток ввода PIN -кода карточка изымается банкоматом. В последующем эту информацию получает банк и владелец счета.

О необходимости держать в тайне свой PIN -код и хранении PIN - кода отдельно от карты предупреждают обладателя карточки в момент его оформления в банке.

Номер PIN - кода владелец карточки получает в банке вместе с пластиковой карточкой в специальном запечатанном конверте. Если вдруг обладатель карточки забудет присвоенный ему PIN -код, он может обратиться в банк и запросить повторную выдачу конверта с кодом.

Банковские карточки выдается на ограниченный срок - один или два года с момента получения и действуют они до последнего дня месяца, указанного на карточке. После истечения срока действия карточки её никто не будет принимать к оплате, поэтому необходимо вовремя сдать карточку на «перевыпуск» на новый срок. При переоформлении карточки в связи с заменой советских паспортов на российские требуется указывать в бланке заявления реквизиты старого паспорта, поэтому лучше иметь выходные данные старого паспорта с собой.

При оплате товаров и услуг в торговой сети продавец обязан проверить личность покупателя по образцу подписи на обратной стороне пластиковой карточки и по его фотографии, если она имеется на карточке.

Для идентификации клиента может потребоваться удостоверение его личности – паспорт, водительские права или военный билет.

На банковской пластиковой карточке обычно расположена следующая информация:примерно одну треть площади карточки занимает поле, в котором в строго определенных местах располагаются логотип и голограмма платежной системы, к которой принадлежит карточка.

Для VISA - сине-бело-золотой флажок с надписью VISA и голубь на голограмме, для EuroCard/MasterCard - два логотипа: черная буква E с красным «язычком» досталась от EuroCard и два пересекающихся полушария от MasterCard.

Дизайн остальной части карточки отдается на усмотрение банка эмитента, исключением является только American Express.Она установила единый стандарт лицевой стороны карточки.

На неиспользуемой платежными системами части карточки практически всегда наносится логотип банка-эмитента карточки. Нижняя часть подавляющего большинства карточек с магнитной полосой используется для эмбоссирования. Чуть ниже середины карточки эмбоссируется номер карточки, состоящий обычно из 16 цифр (4 группы по 4 цифры).

В системах VISA, EuroCard/MasterCard, российской Union Card первыешесть цифр представляют собой код банка-эмитента в платежной системе. В одной и той же системе у банка может быть несколько идентификационных номеров (например, отдельный номер для золотых карточек), но в любом случае первые шесть цифр однозначно указывают на банк-эмитента.

Под номером карточки эмбоссируется срок действия карточки. При этом срок начала действия карты писать необязательно (хотя в системе Union Card, например, его принято указывать), но срок окончания действия карты является обязательным элементом. Обычно указываются только номер месяца и последние две цифры года, по который (включительно) действительна карточка. На следующей строке эмбоссируется имя и фамилия держателя карточки.

В российских системах используются эмбоссеры с кириллицей, для печати на карточках международных платежных систем используются только латинские символы, причем, во избежание недоразумений, используется именно та транскрипция имени и фамилии, которые используются в загранпаспорте.

На самой нижней текстовой строке может быть эмбоссировано название компании, если карточка корпоративная, или название банка-агента, через который была продана карточка. Она может остаться и пустой. Карточки с микрочипами также имеют стандартное расположение микрочипа - в левой части примерно посередине, над первыми цифрами номера карточки.

На обратной стороне магнитной карточки сверху располагается магнитная полоса, на которой на двух, трех или четырех (обычно на трех) дорожках записана основная идентификационная информация. Вопреки распространенному мнению, эта информация никак не защищена от копирования или прочтения, поэтому никакой секретной информации сюда не записывается. Здесь записывается только номер карточки, имя владельца и срок действия карточки.

Ниже на карточке обычно располагается специально напыленная полоса для подписи держателя карточки. Эта подпись служит образцом для продавца или кассира при сверке подписи на слипе.

Обычно на обратной стороне карточки в нижней ее частипишется базовая информация о том, куда следует обращаться в случае возникновения каких-либо проблем с карточкой и/или информация о том, куда следует обратиться лицу, нашедшему карту. Кроме того, на некоторых картах в нижней части оборотной стороны принято размещать фотографию владельца.

Для микропроцессорных карточек эмбоссирование и полоса для образца подписи не являются необходимыми, поскольку они предназначены для работы только с электронными средствами авторизации. Вообще говоря, для операций с карточками в такой системе нет необходимостив какой-либо визуальной информации на карточке. Поэтому оформление оборотной стороны таких карточек обычно полностью зависит от пожеланий банка-эмитента.

Российские платежные карточки обычно используются в зарплатных проектах и в большинстве случаев служат для получения наличных. Существенных технологических различий между российскими и международными платежными системами нет, однако масштабы деятельности международных компаний значительно отличаются от российских масштабов.

К международным платежным системам на основе пластиковых карточек принято относить следующие системы: VISA; Europay/MasterCard; Dinners Club; American Express. Кроме международных платежных систем, в России действуют общероссийские платежные системы: СТБ, Юнион Кард, Золотая Корона.

Характеристика общероссийских платежных систем.

Платежная система «Юнион Кард» является российской межбанковской общенациональной платежной системой, в состав которой входит более 300 российских банков. Эмиссионная политика базируется на потенциале большого количества средних и мелких банков, хотя эмитентами Юнион Кард являются и крупнейшие российские банки - Автобанк, Внешторгбанк РФ, Межпромбанк, Газпромбанк, Уралвнешторгбанк, Нижегородпромстройбанк, ГУТА-банк, Банк Москвы, Связь-Банк, Транскредитбанк.

Главный принцип платёжной системы «Юнион Кард»-предоставление банкам внутристранового межбанковского продукта по операционной цене локального в рамках концепции распределенной эмиссионной базы. Каждый банк имеет возможность построения замкнутой (in-house) системы, то есть банк сам управляет всей своей сетью, всей эмиссионной базой, и система не видит его внутрибанковских оборотов, т.е. как если бы банк эмитировал локальный продукт. Такая схема является оптимальной для зарплатных проектов. Отвлечение финансовых средств для обеспечения межбанковских расчетов является минимальным.

«Золотая Корона» развивает одно из самых перспективных направлений финансового рынка - безналичные платежи с помощью пластиковых карт. Логотип «Золотой Короны» можно встретить во многих регионах страны. Это и банковские, зарплатные, бензиновые, клубные, магазинные и корпоративные карты. На сегодняшний день это развивающаяся платежная система в России, использующая микропроцессорные карты.

Система «Золотая Корона» изначально ориентировалась на развитие технологий с использованием микропроцессорных карт, что дает определенные конкурентные преимущества. Новейшие проекты компании базируются на Интернет-технологиях и охватывают области от покупок продуктов питания и автомобилей до удаленного предоставления финансовых услуг.

Сегодня число российских банков – участников карточного рынка, превысило 500. Ежемесячное количество операций с картами российских эмитентов исчисляется десятками миллиардов. Среди крупнейших эмитентов лидером является Сбербанк.

В 2001 году в России были совершены первые транзакции с чиповыми картами международных платежных систем, поддерживающими стандарт EMV. В этой связи заслуживают безусловного уважения организации-пионеры, идущие по пути инвестирования в передовые технологии – процессинговая компания «СТБ Кард», в сети которой была совершена первая транзакция с чиповой картой EurocardMasterCard, и Автобанк, в сети которого была совершена первая транзакция с чиповой картой Visa.

Российские платежные системы СТБ и Юнион Кард заключили Соглашение о сотрудничестве и совместной деятельности. Соглашение регламентирует совместное продвижение на отечественный рынок новых технологий в системе безналичных расчетов, прежде всего, с помощью собственных пластиковых банковских карт. Н овая платежная и расчетная инфраструктура будет способна обслуживать более 650 банков-участников и их филиалов, обслуживая 6 млн. карт в 3500 банкоматах и 26 тыс. точках торговли и сервиса, расположенных в более 90% крупных городов России и других стран СНГ.

Совместная работа платежных систем направлена на решение нескольких стратегических целей.

Первая - текущая - ориентирована на то, чтобы каждый банк - участник любой из платежных систем СТБ и Юнион Кард смог расширить спектр своих предложений клиентам путем предоставления им дополнительных возможностей обслуживания банковских карт другой платежной системы. Это касается и пунктов выдачи наличных, и обслуживания расчетов в отделениях банков, и сети банкоматов, а также позволит владельцам карт обеих платежных систем существенно расширить возможности по оплате услуг и товаров в торгово-сервисной сети.

Вторая - тактическая - более глубокая интеграция всех российских платёжных систем для создания универсальной инфраструктуры безналичных расчетов для российских граждан, независимо от того в каких банках и в каких платежных системах они обслуживаются. Что, в итоге, позволит существенно удешевить систему обслуживания пластиковых карт.

Третья - стратегическая - объединение лоббистских усилий в создании единого безналичного платежного пространства в России с целью укрепления национальных государственных интересов, экономической безопасности путем поддержки и развития в стране именно национальной системы расчетов.

Причины, препятствующие развитию пластика в России.

Широкому использованию пластиковых карт -как основной формы расчетов за товары и услуги препятствуют ряд причин. Одной из основных проблем, препятствующих использованию пластиковых карт, является недоверие населения к банковской системе и пластиковым картам, в частности.

Другим фактором, отталкивающим рядовых потребителей от «пластика», является отсутствие просветительской, пропагандисткой работы по обучениюи развитию навыков работы с картами.

Несмотря на то, что банкиры уже десять лет пытаются привить навыки использования «пластика» россиянам, культура обращения с картами в нашей стране оставляет желать лучшего. Виноваты в этом, наверное, и банки, и сами владельцы карт: не всегда сотрудник банка обременяет себя подробным ликбезом бестолковому клиенту. Клиенты же, в свою очередь, частенько игнорируют элементарные правила обращения с картами. В результате и банки, и клиенты несут потери.

Рассмотрим основных потребителей карт сквозь призму образовательного, возрастного и профессионального уровня.

Как известно, старшее поколение более консервативно и менее предрасположено к использованию, каких либо усовершенствований, а тем более щепетильно относятся к «новшествам» в денежной сфере. Приведу пример приобщения к новым технологиям своих родителей.

Мои родители пенсионеры и раз в месяц они сталкиваются с проблемой получения пенсии. Раньше моя мама получала её через местное почтовое отделение, но после моих уговоров она стала переводить, причитающиеся ей средства на лицевой счет в Сбербанке. Но сервис в отделениях Сбербанка оставляет желать лучшего. После того, как один раз в месяцмама простаивала полдня для того, чтобы получить деньги, я посоветовала ей открыть пластиковую карту. Пластиковую карту она получила, но фактически пользоваться ей она учиться не захотела из-за боязни перед банкоматом и страха, что-то не так сделать и не получить деньги или испортить карту. Другая проблема: это необходимость запомнить ПИН-код.

Мой отец, наблюдая проблемы мамы с новыми технологиями, наотрез отказался поиграть в игру «пластик» и по-прежнему посвящает один день получению пенсии в отделении Сбербанка.

Мои собственные проблемы с пластиковой картой «Сберкарт» начались, когда, будучи в командировке в Москве я захотела снятьналичные по пластику. Но не тут-то было. Необходимо было сначала найти отделение, которые обслуживает иногородних пользователей пластиковых карт, т.е. это потеря времени по поиску такого отделения, а затем выяснилось, что срок использования карты истек. Он составлял в моём случае год,надо же было такому случиться, что, оказывается, прошел ровно год с момента получения карты. Теперь получить наличные можно было только при возобновлении договорана новый срок и только в отделении, где была выпущена карта.

Интересную картину мне пришлось наблюдать, ожидая своей очереди к банкомату. Клиент - в данном случае женщина средних лет пыталась уговорить банкомат выдать ей наличные, но после нескольких безуспешных попыток она обратилась ко мне, как к очередному пользователю, который ждал своей очереди. Тут я столкнулась с тем, что она не знает последовательность проведения операций.Клиент по зарплатной пластиковой карте «Сберкарт» минуя операцию зачисления денежных средств, сразу пыталась получить наличные. Но не это меня потрясло, после того как мы вместе произвели зачисление денежных средств, я попросила её ввести пароль на зачисление. Она спросила, что это, потом вспомнила и нажала на одну единственную клавишу и прокомментировала, что в организации им всем выдали единый пароль.

По данным социологических опросов, наиболее типичные ошибки пользователей пластиковых карт следующие:

Хранение PIN -кода вместе с картой;

При снятии наличных через банкомат деньги и карты забирают не сразу или забывают забрать;

Несвоевременное уведомление банка об утере карты;

Передача карты третьим лицам;

Несоблюдение технических правил хранения карты (температурные, магнитные, механические воздействия);

Подпись платежных документов без проверки суммы или при отсутствии таковой;

Утеря PIN -кода;

Ошибки в наборе PIN -кода;

Не сохранение платежных документов;

Нерегулярная проверка выписки по карте;

Отсутствие подписи на соответствующей полосе;

Незнание правил брони/оплаты гостиниц, проката авто и т.п.;

Вставляют не той стороной и не в то отверстие банкомата;

Попытка снять деньги до нуля (не учтя комиссию банка).

Вместе с тем необходимо отметить, что развитие пластикового бизнеса в России выходит на новый уровень. В качестве примера можно привести запуск осенью прошлого годаДельтаБанком, Visa и IKEA совместного проекта в области потребительского кредитования. Покупатели сети магазинов мебели для дома ИКЕА смогут оплачивать покупки при помощи новой кредитной карты Instant Issue Visa Electron, выпущенной ДельтаБанком. Расплачиваясь кредитной картой, покупатель получает возможность приобрести товар в рассрочку.

Для получения кредитной карты покупателю необходимо иметь при себе паспорт, водительское удостоверение или заграничный паспорт. После заполнения документов, специалисты банкас помощью специально разработанной программы кредитного скоринга определяют размер кредитной линии, в рамках которой можно совершать покупки.

По мере использования кредитной линии клиент возмещает банку сумму израсходованных средств. Минимальный ежемесячный платеж составляет 15% от суммы потраченных средств. Как только задолженность погашена, доступная для использования сумма кредита увеличивается. Минимальный размер кредитного лимита составляет 1500 руб., п роцентная ставка по кредиту составляет 27% годовых в рублях.

Подобные программы наполняют пластиковую карточку большей привлекательностью и по нашему мнению, количество подобных карт будет только расти.

Пластиковые карты имеют широкую сферу применения и могут быть использованы в целях идентификации, осуществления платежных функций и участия в различных программах лояльности “European Financial Services Advisory Group” . Заранее следует отметить, что в связи с рассматриваемой нами темой, интерес для нас будут представлять банковские карты. Банковские карты разделяются на несколько подвидов: кредитная карта, дебетовые карты, таможенные карты.

Теперь рассмотрим более подробно каждое из представленных наименований пластиковых карт.

Кредитная карта - банковская платёжная карта, предназначенная для совершения операций, расчёты по которым осуществляются исключительно за счёт денежных средств, предоставленных банком клиенту в пределах установленного лимита в соответствии с условиями кредитного договора (положение ЦБ РФ № 266П). Банк устанавливает лимит исходя из платёжеспособности клиента.

Кредитная карта может заменять потребительские кредиты и кредиты на неотложные нужды. Главным преимуществом кредитных карт перед кредитами является возможность использования кредита, не отчитываясь перед банком о его целевом использовании, и возможность постоянного возобновления кредитной линии (установленного банком для данного клиента максимального размера кредита) после погашения. Кредитная карта может предполагать наличие выданного клиенту кредита или его отсутствие.

Первые платёжные карты Diners Club были кредитными. В России эволюция карт пошла обратным путём. Основным видом карт, эмитируемых российскими банками до недавнего времени, были дебетовые. Основной объём эмиссии до сих пор приходится на карты, выпускаемые в рамках так называемых «зарплатных проектов», когда карта выступает в качестве инструмента для выплаты заработной платы сотрудникам организаций-клиентов банка. Розничные карты в карточных портфелях основной массы банков составляют значительно меньшую часть, хотя они не менее интересны банкам за счёт их большей ориентированности на использование в торгово-сервисных предприятиях.

Эмиссия кредитных карт выгодна банкам, так как:

Банк испытывает меньшую необходимость в разветвленной сети отделений для операций с денежными средствами, так как большую часть этих операций (оплата товаров и услуг, получение/внесение наличности на счёт) клиент может провести самостоятельно;

Обработка карточных операций более автоматизирована, чем обработка операций по классическим кредитам, что удешевляет их себестоимость;

Карточные кредиты - более доходный продукт по сравнению с классическими кредитами, за счет всевозможных дополнительных операционных комиссий, возникающих в процессе обслуживания карты (плата за годовое обслуживание, выдачу наличных, предоставление выписок и копий чеков и т. п.). Эти комиссии незаметны и не раздражают клиентов, тем более что у клиента есть выбор (например, не снимать наличные, а оплатить покупку картой), но при достаточном объёме эмиссии представляют довольно значительную статью доходов банка “Википедия - свободная энциклопедия” (интернет-энциклопедия). .

Дебетовая карта - банковская платёжная карта, используемая для оплаты товаров и услуг, получения наличных денег в банкоматах. Такая карта позволяет распоряжаться средствами лишь в пределах доступного остатка на депозитном счёте, к которому она привязана. Функция дебетовых карт, главным образом, заключается в замене бумажных денег в обращении и осуществлении безналичных платежей собственными средствами клиента. В отличие от кредитных карт и дебетовых карт с разрешённым овердрафтом, по дебетовым картам невозможно кредитование деньгами банка. Однако в ряде случаев возможен несанкционированный (технический) овердрафт.

До середины 2000-х годов дебетовые карты были практически единственным видом используемых банковских карт в России, на них приходилось более 99 % от всех видов платёжных карт, эмитированных российскими банками. Вызвано это было, главным образом, специализацией большинства российских банков на криминальной деятельности, например, на незаконном обналичивании денежных средств и, в меньшей степени, недоверием банков к населению. Кроме того, многие банки для открытия дебетовой карты определённого класса требовали внесения денежного залога, для предотвращения возможных случаев несанкционированного овердрафта и мошенничества со стороны клиента. И лишь развитие кредитования населения привело к снижению доли дебетовых карт в общей массе платёжных карт “Википедия - свободная энциклопедия” (интернет-энциклопедия). .

Еще одна важная роль дебетовых карт - это их использование для зачисления заработная платы работникам. Для работник в банке создается депозитарный счет, на который работодатель перечисляет денежные средства. Таким образом снижается количество денежной массы в обороте, повышается удобство и соблюдается безопасность начисления денежных средств.

Существует также промежуточный вариант между дебетовыми картами и кредитными картами. Он называется дебетовой картой с разрешенным овердрафтом. Такая карта, по сути, является дебетовой картой, однако при нехватке средств на депозите ее держателя сохраняется возможность использование средств банка, то есть выдача кредита по условиям, заранее оговоренным в договоре с банком.

Таможенная карта представляет собой микропроцессорную карту, предназначенную для уплаты всех видов таможенных выплат:

* Таможенные пошлины и сборы;

* Штрафы и пени;

* Залоговые платежи;

* Платежи в пользу третьих лиц;

* другие «Трансстройбанк - акционерный коммерческий банк”, официальный сайт. .

Существует единая для всех таможенных органов России электронная система, оптимизирующая сложившуюся систему осуществления таможенных платежей. Преимущества при расчетах такой картой:

1) «Таможенная карта» - уникальный платежный инструмент для расчетов по ВЭД. «Таможенная карта» дает возможность осуществлять все виды таможенных платежей в любом таможенном органе на территории России 24 часа в сутки 7 дней в неделю. Возможно таможенное оформление на нескольких таможнях одновременно, без предварительного планирования.

2) «Таможенная карта» позволяет произвести мгновенную оплату таможенных платежей одновременно с подачей декларации. В случае необходимости (например, корректировка таможенной стоимости) «Таможенная карта» оперативно, не прерывая процесса таможенного оформления, позволяет осуществлять доплату недостающей суммы.

3) При пользовании «Таможенной картой» плательщику нет необходимости за несколько дней до начала таможенного оформления перечислять таможенные платежи на счета таможен в разбивке по видам. «Таможенная карта» позволяет избежать депонирования средств на счете таможенного органа или оформления банковской гарантии в качестве обеспечения выполнения обязательств по уплате таможенных платежей.

4) При расчетах с использованием «Таможенной картой» информация об осуществленном платеже содержится в банковской выписке плательщика по спецкартсчету. Доступно смс-информирование о проведенных платежах и остатке на счете. Возможна установка лимита на осуществление платежей по карте.

5) С помощью таможенной карты таможенные платежи осуществляются на счета таможенных органов в Федеральном Казначействе. Уплата каких-либо иных платежей блокируется. Таким образом, денежные средства участника ВЭД, находящиеся на счете в банке, не могут быть использованы не по назначению. Даже в случае утери таможенной карты постороннее лицо не сможет использовать денежные средства в личных целях.

6) Установите платежный терминал «Таможенной карты» в офисе вашей компании и оплачивайте таможенные платежи удаленно со своего рабочего места. Перечень таможенных органов, участвующих в тестовой эксплуатации удаленной уплаты таможенных платежей.

7) Оплачивайте все таможенные платежи удаленно в процессе подачи электронной декларации. Информация о платеже мгновенно поступит в информационную систему ФТС России. По результату оплаты декларант получает юридически значимый документ, подписанный электронной подписью и содержащий все реквизиты платежа.

8) Установите мобильное приложение для iPhone и iPad и будьте в курсе своих финансов. Мобильное приложение для доступа в Личный кабинет содержит историю последних платежей, информацию о расходовании денежных средств, информационные справочники. Мобильное приложение доступно бесплатно в AppStore ““Таможенная карта” - платежная система”. .

Как и в предыдущем случае, существуют таможенные карты с разрешенным овердрафтом. С помощью такой карты при отсутствии средств на счете, клиент может использовать деньги банка для оплаты таможенных платежей.

Все перечисленные виды пластиковых карт выполняют примерно одни и те же функции. Эти функции можно систематизировать следующим образом:

Удобство обращения (карточки исключаются необходимость использования наличных денежных средств, а также подразумевают многократность их применения);

Защитная функция (большинство карт предполагаются определенные условия их использования, тем самым содержа в безопасности денежные средства держателей);

Информационная функция (практически все карты подразумевают хранение определенной информации о клиенте, что повышает удобство и безопасность их использования, а также различные удобства для держателей);

Льготная функция (имеется возможность получения специальных предложений и льгот держателями карт);

Расчетная функция (карточки подразумеваются возможность расчета и получения скидок практически в любом месте, где это возможно с помощью этих карт) и т. д.

Помимо перечисленных, существуют и другие виды пластиковых карточек. Однако они не играют такой значимой роли с точки зрения экономики. Перечисленные же выше виды пластиковых карт со своим появлением стали неотъемлемой частью экономической жизни многих стран.